インドネシア型の内需主導型は、国内の消費者人口が増えることで、新たな需要が自然に生み出されていますが、消費者人口が減少傾向の日本型の内需主導型経済は、国内資産を切り崩して外に流出させることになり、海外資産が生み出す金利が経済規模を支えている状態です。 インドネシアの政治・経済・社会 日本人のインドネシアについてのイメージはバラエティ番組で活躍するデヴィ・スカルノ元大統領夫人の知名度に依存する程度のものから、東南アジア最大の人口を抱える潜在的経済発展が見込める国という認識に変遷しています。 続きを見る

日本のバブル経済崩壊後のデフレ不況

自分が大学に入学したのがバブル経済末期の1991年、土地も株価もMAX爆上げして、三菱地所がアメリカの象徴であるロックフェラーセンタービルを買収し、ウォーターフロント湾岸地区のジュリアナ東京でワンレンボディコン(登美丘高校ダンス部のバブリーダンスみたいなやつ)のお姉さん達が扇子振って踊っている時期でした。

サークルのコンパでは、テレビ局や都市銀行などに就職したOBからの潤沢なおごり&寄付金のおかげで、毎晩のように六本木の華やかなディスコやカラオケをタクシーでハシゴし、大して飲めもしないのに、なんだか高そうなワインやウイスキーをじゃんじゃん開けた時代でした。

自分が中学生の頃は、ちょうど円安を背景としたメイドインジャパン製品の輸出攻勢による日米貿易摩擦が激化していた時期であり、アメリカの自動車産業を脅かし、デトロイトで職を失った労働者が日本車をハンマーで叩き壊す、衝撃的なジャパンバッシングの映像が頻繁にニュースで流れていました。

そして当時アメリカが抱えていた貿易赤字と財政赤字という双子の赤字を解消するために、1985年のプラザ合意によって一気に円高ドル安誘導された結果、今度は日本経済の推進力であった輸出が不調になり、国内不況回避のために日銀は金利(公定歩合)を下げ、株や不動産の売却益(キャピタルゲイン)に対する優遇税制を設けたことが、結果的にバブル経済を生み出す引き金となりました。

市場に流入したお金が株や不動産投資に向かい、地上げ屋による短期転売による利ザヤ稼ぎの土地転がしが横行し、今インドネシア人が土地価格は絶対下がらないと豪語するのと同じように、当時の日本人も土地価格は上がり続けるという絶対的な土地神話を信じており、日経平均株価は毎日のように史上最高高値を更新していました。

実体経済の成長では到底説明できないほどの資産価格の上昇を抑えるために、日銀と政府は金利を上げ、銀行による不動産投資目的の融資に制限をかけ、地価税をかけたことにより不動産価格は一気に暴落し、当時「投げる不動産屋」と揶揄されていた巨人のエース桑田投手のような不動産投資家達が大きな損失を被りました。

1995年の自分の就職活動は氷河期と呼ばれるようになり、バブル経済の象徴だったジュリアナ東京は閉店し、その後のNo.1ディスコの地位は六本木ヴェルファーレに引き継がれました。

当時自分は安室奈美恵のバックダンサーだったMAXという4人組ダンスユニットのファンだったのですが「恋するヴェルファーレダンス」という曲の歌詞にある「頭を空っぽにして皆で踊りましょう」というフレーズには、今考えると江戸時代末期に農民が「ええじゃないか」と狂気乱舞して地主・富商の家に入り込んで物品や酒食を強要したような、祭りの後の刹那的雰囲気が感じられました。

バブル経済後の日本ではデフレ不況により失われた20年という言葉が定着し、デフレ脱却のために2014年に日銀の黒田東彦氏によって行われた300兆円にのぼる異次元量的・質的緩和が実施されました。

黒田氏は自分と同じ福岡県大牟田市出身で、以前自宅の建て替えのためにうちの母親が半年ほどアパート住まいをしたとき、そのアパートのオーナーが黒田氏の親族の方だったんですが、黒田バズーカとも言われた日銀による日本国債購入による市場への資金流入により、企業の業績は改善し株価は上昇しました。

しかしバブル経済を経験した企業の設備投資や賃上げは抑制され、企業のバランスシートの利益剰余金の欄に余剰資金が滞留する結果となり現在に至っています。

インドネシアの通貨危機後の内需依存型経済

自分が1997年10月にインドネシアに来た直後に、日本四大証券会社の一つだった山一證券、都銀最小規模の拓銀(北海道拓殖銀行)が相次いで破綻し、バブル時代の不良債権回収、新規融資の貸し渋りが問題となり、日本経済の悲観論が出始めた頃でした。

アジアでもジョージソロスを中心としたヘッジファンドによる通貨の空売り(ショートの信用売り)が行われ、インドネシアルピアの対ドルレートは下がり続け、当時ドル建てで資金を借りていたインドネシア国内企業の債務返済が滞り、一気にインドネシア通貨危機(krisis moneter 略してクリスモン)に突入しました。

当時は、原油の輸入コストが上がったことで国内のガソリン価格、9つの生活必需品スンバコ(Sembilan Bahan Pokok)が上昇し、タクシーの初乗り料金が乗るたびに値上がりする感覚があり、長年のタブーだったスハルト政権に対する批判が公然と行われるようになり、日に日に学生デモが激しくなっていきました。

外貨準備が底を尽きルピア暴落を防ぐための通貨防衛が出来なくなる一方で、国内に流動する現金を集めるために金利だけはどんどん上がり続け、自分も将来の為替リスクをあまり考えないまま、日本のシティバンクに預けていた円の大半をルピア転し、BNI銀行の定期預金に突っ込みました。

半信半疑のまま翌月の通帳に印字された利子の金額を確認したときに初めて、インドネシアで生活する上で金利を意識することがいかに重要かを認識しました。

その後2016年には、国内取引のルピア建ての義務、海外からの外貨借入へのデリバティブ資産によるヘッジ義務が規制化されたことにより、民間企業の海外からの外貨建て借り入れが事実上制限されています。

2004年に初の民主的直接選挙でユドヨノ(SBY)大統領が選出されて、インドネシア経済は若年労働力人口の多さ、豊富な天然資源・鉱物資源の魅力と将来性に対して世界中から注目されていました。

当時はそのうちインドネシアでも日本型バブル経済くらいに活況になるんじゃないかと思っていましたが、2008年のリーマンショックの影響で一気に経済が冷え込んで以来、経済成長率は堅調に推移しているとはいえ、輸出が伸び悩み国内産業の育成も進まないまま、完全に内需依存型の経済に落ち着いています。

ちなみに自分はリーマンショック前のオンライントレーディングブームに乗っかり、インドネシア株や投資信託(Raksa Dana)にまとまったお金を入れましたが、証券会社が倒産し口座に預けた金額が飛んで集団訴訟団に参加したり、デイトレードでMPV車一台分くらい溶かしたり、散々な目に遭いました。

インドネシアの緩やかな経済成長

インドネシア経済を表現する際に緩やかな経済成長という言葉がよく使われますが、これは輸出競争力が弱いので消費者人口増に伴う国内需要の伸びに支えられた内需頼みの経済構造になっているのが原因です。

インドネシアが金融危機を乗り越えて、現在のルピア安水準で安定している状況でも貿易赤字というのは、日本がバブル経済崩壊後のデフレ脱却のために、アベノミクスの一環で異次元量的・質的緩和を実施し円安誘導したにもかかわらず貿易赤字が続く状況と同じです。

- 他国の製品競争力が向上したことで需要低下

- 輸入してくれる国が不景気で需要低下

- 自国の賃金上昇によるコスト上昇により競争力低下

逆に言うとそれだけの輸入を必要とする内需があるということであり、その内需を賄う付加価値を国内生産で満たせないので輸入が増えるという理屈です。

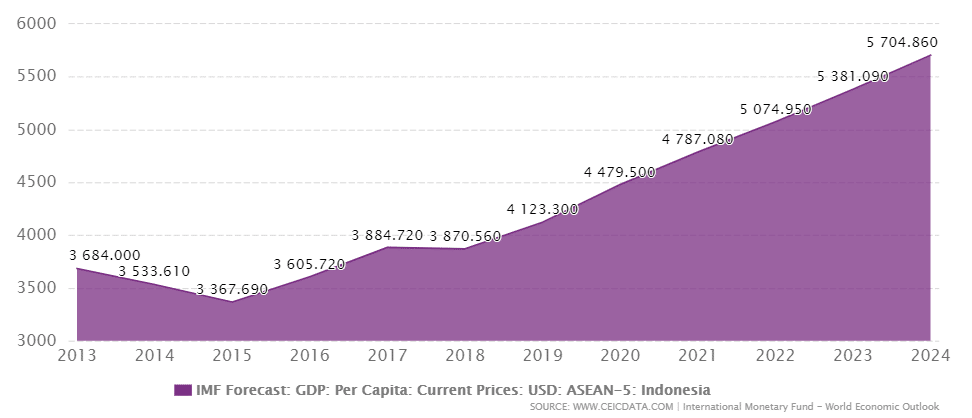

インドネシアの1人あたり名目GDPは「バイクから自動車へ需要がシフトする」と言われる3,500ドルを超えており、2022年には5,000ドルを超えると予測されています。

内需主導型でいけるのは、国内の消費者人口が増えることで、新たな需要が自然に生み出されている間だけであり、消費者人口は増えない(減る)状態の内需主導型経済は、国内資産を切り崩して外に流出させているのと同じです。

インドネシアの内需型経済の最大の強みは、増え続ける消費者人口が新たな需要を生み続けているところにあり、日本の内需型経済の場合は消費者人口が減り続けるため規模は縮小しているものの、海外資産が生み出す金利が経済規模を支えている状態です。

昨今の米中貿易摩擦や香港の政治危機がある中で、中国の世界経済での相対的立場が益々強まるのは疑いようはなく、好む好まざるに関わらずインドネシアも日本も政治的にも経済的にも、巨大な国内需要を抱える中国との関係を益々重視せざるを得ないようになると思います。

貿易赤字傾向で内需頼みの経済

インドネシア進出セミナーで必ず言われる言葉だと思いますが

- 海外資本にとってインドネシアの国内の分厚い内需が魅力的

外国資本にとってはインドネシア国内市場が魅力的に映るのは、そこで儲けやすいからです。

しかしインドネシア側としては勝手に国内で好き勝手されて利益を海外に吸い上げられてはたまらないので、ネガティブリスト(投資分野において外資が制限されている事業分野)を設けたり、労働者保護優先の労働法があったり、移転価格税制を厳格化するわけです。

- 儲けるならちゃんと国内にも還元しろ

を徹底するわけですね。

「インドネシアの国内の分厚い内需」の裏面には「輸出競争力の長期低迷」という負の側面があるのですが、これなんか既視感があると思ったら日本と似てませんかね?

もちろん今の日本は長期デフレ下で消費が冷え込んでおり、元凶は日本国内の企業が保有する行き場のない手元現金だと言われており、その額は過去最高の506兆円だと今日のBloombergのニュースで言ってました。

内需拡大(国内消費が増える)のためにはこれを投資という形で市中に流通させ、企業や最終消費者に還元することで消費を活性化させる必要があります。

これがアベノミクスだったわけですけど2019年現在、大きな機能は果たしておらずデフレ脱却までは程遠いとはいえ、確実に国内企業は収益を上げ続けています。

インドネシアと日本の両国の国内市場は分厚いのは同じでも、インドネシアのほうが消費者人口が大きくインフレ傾向であるため、消費に回る比率が高くなり、その結果として内需が活発になっているという違いが出ています。

インドネシアと日本の貿易収支の推移(世界経済のネタ帳から)

日本の場合は貿易収支が赤字傾向である一方で、経常収支は貿易収支やサービス収支などの赤字を帳消しにするくらいの大幅黒字です。

インドネシアと日本の経常収支の推移(世界経済のネタ帳から)

日本の経常収支の内訳

- 貿易収支(赤字)

- サービス収支(赤字):輸送収支、旅行収支、その他サービス収支

- 第一次所得収支(大幅黒字):国外へ投資にかかる利子や配当の受け取り

- 第二次所得収支(赤字):その他

マクロ経済的に言えば、日本は貿易収支赤字による国内資産の減少を過去の投資からの利子配当で補填している状態であると言えます。

そしてインドネシアの場合は、輸出が伸び悩む中でも国内の消費意欲の強い消費人口が増え続け、新たな需要を生み出し続けることにより、経済が活性化している状態であると言えます。

輸出または海外からの収入がなければ国内資産は増えない

日本は高度経済成長期には輸出依存体質だったのが、良く言えば内需主導型経済へのシフトに成功したということなのですが、内需主導型というのは悪く言えば身内でお金を回し合う状態のことです。

循環取引(相互発注)によって売上が積みあがったとしても、行きつくところ国全体としては先細り、じり貧になっていくということはないのでしょうか?

単純に考えて家族内(内需)で売買を行っても、家族全体の富(国内資産)は永遠に増えないですよね?

一家が裕福になるためにはお父さんお母さんが会社で働いたり商売したりして、外からお金を稼いでくる(輸出)ことによって家族全体の富(国内資産)が増えます。

- 輸出促進で外貨を稼ぎ国力を強めたところで国内産業を強化する

というのは国家の経済発展のための必勝パターンです。

そしておばあちゃんの農家から野菜を買えば、家族全体の富(国内資産)は家族内で回りますが、おばあちゃんが作ったお惣菜を買えば、そこに使用されている醤油や塩などの購入品分が、家族外(国外)に流出します。

また駅前のスーパーでお米やお菓子を買えば(輸入)、その分の家族の富(国内資産)は流出することになります。

今の日本の状況は

- 公共事業投資を行っても、お金が企業内や個人の貯蓄に滞留してしまい国内消費が増えない

そして今のインドネシアの状況が

- 国内消費は増えても消費材の輸入品比率が高く、国内資産が海外に流出

というわけです。

国内資産が増えれば景気が上昇する

もう大学を卒業して以来、久しくアカデミックなことやってないのであまり自信がありませんが、景気の流れってだいたいインフレ率と金利と為替との間で相関関係(裁定作用)が働き、輸出が好調だと国内資産が増えて景気が良くなり、輸出が不調だと国内資産が減って景気が悪くなります。

- インドネシアの景気が良くなる(インフレ傾向)

↓ - 国内企業が投資を増やす(借入を増やす)

↓ - 銀行に多くの借入希望が来るので金利下降

↓ - 金利が下がるとルピアを売って外貨を買い外国にお金が逃げるのでルピア売り(ルピア安)

↓ - 輸出減少、一方でインバウンドの海外からの直接投資増加(デフレ傾向)

↓ - 国内企業が投資を控える(借入を控える)

↓ - 銀行は借りてもらうために金利上昇

↓ - 金利が上がるとルピアで預けたくなるので外貨を売ってルピア買い(ルピア高)

↓ - 輸出または海外への投資がしやすくなるのでインドネシアの景気が良くなる(インフレ傾向)

↓

今のインドネシアは金利が上がっても政治経済の不安定要素が大きいためルピア安で、国内産業の中で付加価値をつける技術力が不足しており、その結果製品競争力が低く輸出が伸びない状況です。

ジョコウィ政権第2期目の課題の一つとして、脆弱なインドネシアの輸出競争力を向上させるために、一次産品を国内のサプライチェーン上で加工することで付加価値をつけ、海外に輸出する産業の川下化(hilirisasi)を進めています。

その一環として、インドネシアは天然資源などの一次産品の輸出比率を減らす方針で、政府は今月9月2日に電気自動車のバッテリーに欠かせないニッケルの輸出を来年から禁止することを発表しました。

かつて日本は高度経済成長時には輸出主導型経済であり、それがアメリカとの貿易摩擦を生み、デトロイトでは日本車がハンマーで叩き割られました。

自分も学生自体の経営学の授業では、終身雇用、年功序列、企業別組合という三種の神器を軸とする日本的経営を学び「ジャパン・アズ・ナンバーワン」という言葉を誇らしげに思った世代です。

今やこの三種の神器こそが日本企業の国際競争力を弱める要因となっており、バブル経済崩壊のトラウマの影響もあって企業は設備投資も控え、さらに人口減少による内需の収縮が重なり、ますます厳しい状況になっていくものと思われます。

インドネシアは消費者人口が増え続けている今のうちに国内産業の技術力を向上させ、国内資産を増加させるための輸出競争力を強化する必要があり、その産業部門の柱として電気自動車を挙げています。

自動車の生産能力は十分あるにもかかわらず、輸出台数は30万台に留まっており、タイに比べてわずか3分の1という国際競争力の改善のために、生産性向上のための生産のIoT化、高度人材育成が求められています。