インドネシアは日本と同じく超過累進課税制度であり、多くの会社は雇用契約時の給料は手取り金額で締結し、個人所得税分は税額控除として会社が負担するグロスアップ(GROSS-UP)方式を採用していますので、所得税の計算に当たっては控除額は収入とみなして総収入で計算します。 インドネシアで働く・ビジネスする人のための税金の知識|会計・システム・実務対応まで C312就労ビザには6か月間と12か月間の2種類あり、イミグレーションと税務署のデータベースは繋がっていないとはいえ、インドネシアに183日以上滞在する場合はNPWP(納税者番号)を取得し個人所得税PPh21を納税しないと脱税の嫌疑をかけられかねません。 続きを見る

毎年3月にインドネシア人が半休を取って税務署に並んだ時代

2016年までは毎年3月になると、会社のスタッフが半休取ってKantor pajak(税務署)に所得税申告(Pelaporan SPT Tahunan)しに行くのが風物詩のようになっていましたが、インドネシアの場合は個人事業主やフリーランスだけでなく、会社勤めの給与所得者も所得税申告が必要な点が日本の確定申告と異なります。

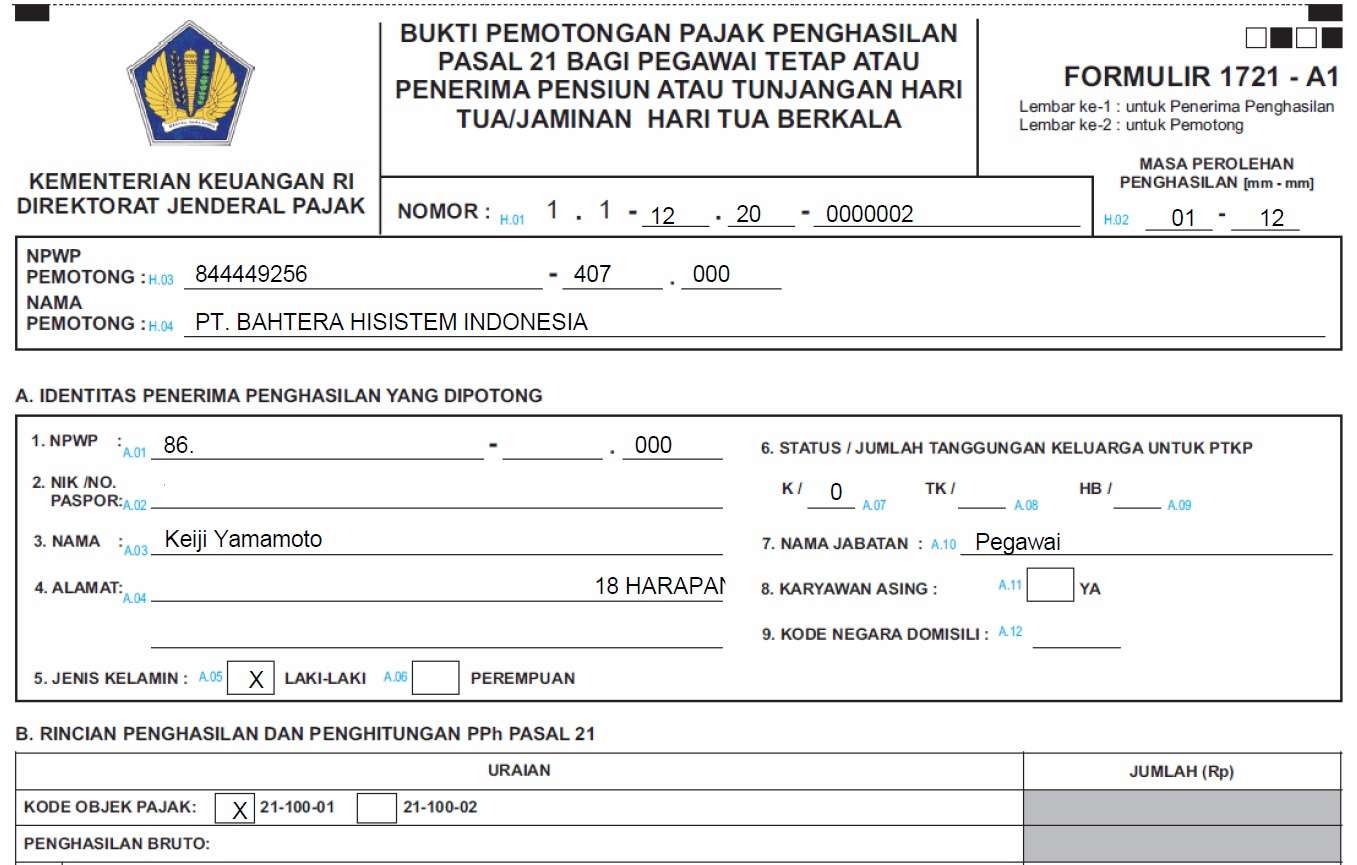

1年分の個人所得税の源泉徴収票(Bukti potong pajak PPh21)に基づいて、1721 A1(民間企業従業員用フォーム 通称A1)を記入する必要があります。税務署は所得税申告を1月から受け付けているのに、夏休みの宿題のごとく3月ギリギリになって駆け込むのは、所属している会社の経理部のおばちゃんによる、このA1フォームの作成作業が遅れることが原因と推測されます。

1721-A1フォームには対象年のpenghasilan bruto(総収入)からpenghasilan tidak kena pajak(非課税所得)を控除した後のpenghasilan kena pajak(課税所得)からPPh PASAL21(個人所得税)が算出されるので、年末調整として過少払額または過払額を精算する必要があります。

総収入(Penghasilan Bruto グロスインカム)が60juta以上の一般的なサラリーマンは、3月末までに行う所得税申告SPT-Tahunanにおいて所得税申告1770Sフォームを提出する際の個人所得税納税済みの証拠として源泉徴収証明書1721 A1を提出します。

所得税支払い額を押さえるために、中小企業なんかは支払う給料の額を最低賃金Upah Minimum Propinsi (UMP)より低くして源泉徴収票を発行したりするわけですが、税務署職員もこの辺の事情はだいたいわかっているとはいえ、大勢の所得税申告をさばくために忙しいのでいちいち追求していられないようです。

ただし運の悪い人には申告内容に不備があるとして、事後に警告書が送られるようで、そもそも最低賃金下回って所得税申告していると、車のローン組んだり銀行の住宅ローンKPR(Kredit Pemilikan Rumah)利用して家買うときに邪険に扱われるリスクがあるようです。

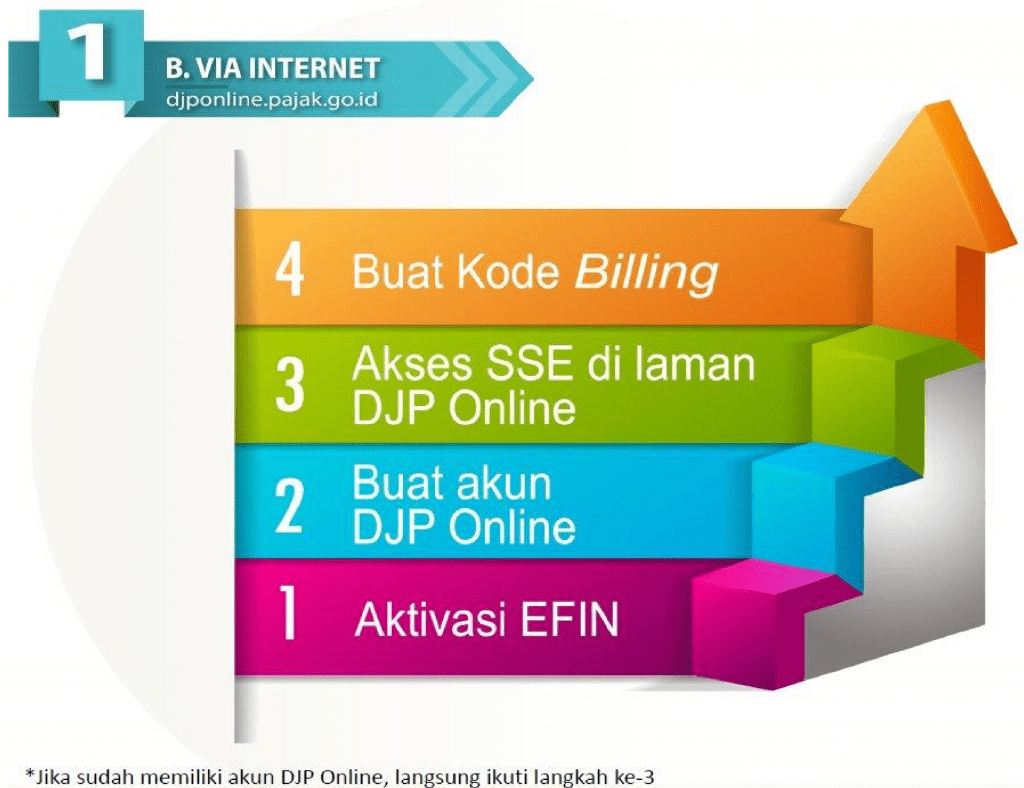

2017年からオンラインのe-FilingシステムでSPT Tahunanの申告が出来るようになりましたので、会社員はわざわざ半休取って、所得税申告フォーム1770Sと個人所得税源泉済を証明する1721 A1(民間企業従業員用フォーム 通称A1)を持って、税務署に長時間並ぶ必要はなくなりました。申告はe-Filingで行い、支払いのためのコード(CODE BillingまたはID Billing)をe-Billingで取得し、ATMやインターネットバンキングから納税できるようになっています。

インドネシアは税体系が複雑な上に、納税分のうちどれだけ国庫にきちんと入っているのか怪しい面もありますが、2014年にアホック氏(Basuki Tjahaja Purnama)がジャカルタ特別州知事に就任してから、KPK(Komisi Pemberantasan Korupsi)による汚職取締りが厳しくなっており、かつて大規模自然災害が発生するたびに、外国からの義捐金で財政赤字を立て直すと揶揄されていたくらい国の歳入が不安定な時代から、少しずつ資本主義国家らしく所得税をきっちり徴収するシステムが整備されつつあります。

所得税申告(Pelaporan SPT Tahunan)のオンライン化

KTP(住民登録書)とNPWP(納税者番号)の住所の問題

放ったらかしにしていた嫁さんの個人所得税申告 SPT tahunan PPh OP(Surat Pemberitahuan Tahunan Pajak Penghasilan Orang Pribadi )を清算するために、クニンガンの税務署 KPP(Kantor Pelayanan Pajak)に行ってきましたが、納税者番号 NPWP(Nomor Pokok Wajib Pajak )のカードに記載されている住所が、前のアパートの住所になっていたので、カードの再発行手続きからやり直しです。

インドネシア人の住民登録証 KTP(Kartu Tanda Penduduk)は、以前は有効期限が5年でしたが、2016年の再取得時にはe-KTPの有効期限(Berlaku Hingga)の欄には「SEUMUR HIDUP(生きてる限り)」と記載され、完全に人口識別番号 NIK(Nomor Induk Kependudukan)ベースで管理されています。

本来KTPは「住民登録証」なので、カードに住所が記載してある以上、引っ越したら新住所のKantor Kelurahan(町役場)で再発行してもらうのが筋だと思うのですが、実際には引っ越すたびにいちいち面倒くさい再発行の手続きをする人は稀のようです。

だったらなおさらNPWPカードも納税者番号で管理されているので、住所変更も何もないだろうとは思うのですが、税務署からのお知らせ等はこのNPWPカード記載の住所に送られるため、再発行が必要とのこと。

e-Filing(所得税申告システム)とe-Billing(支払いコード生成システム)

EFIN(Electronic Filing Identification Number)は納税者WP(Wajib Pajak)がe-Filingを利用するためにインドネシア国税総局DJP(Direktorat Jenderal Pajak)から発行してもらう識別番号であり、残念ながらこれはオンラインでは取得できないので、所轄の税務署 KPP(Kantor Pelayanan Pajak)にて申請することになり、これをもってe-Filing(DJP Onlineの中のメニューからリンク)を利用することができます。

このEFINは税務署から納税者の登録住所に郵送されるのですが、前に住んでいたKuninganのアパートの19階から28階に引っ越したタイミングに重なったドサクサで、郵送されたはずのEFIN通知が届かず、うちの嫁さんはEFINの存在を知らずにDJP Onlineにアクセスすることが出来ませんでした。

e-Filingは、NPWPとEFINでもってDJP Onlineのサイトにて、ログイン用パスワードを生成し、NPWPとパスワードにてログインします。

ログインすると1770(Pengusaha/wiraswasta 自営業者用)、1770S(penghasilan bruto グロスインカムが60juta以上の一般的なサラリーマン用)、1770SS(penghasilan brutoが60juta以下の人用)にメニューが分かれますが、基本は紙の専用フォームで行うSPT tahunan PPhと同じ内容です。

Kode Billing取得までの流れ

うちの嫁さんは専業主婦なので1770SS、と思いきや1770に該当するようで、この理由はまだよく判っていませんが、Pisah Harta(財産分離所有)に該当する場合には、無条件で1770が適用されるのかもしれません。

e-Billingは15桁の支払いコード(ID BillingまたはCODE Billing)を生成するシステムであり、SSE(Surat Setoran Elektronik)のサイト(DJP Onlineの中のメニューからリンク)で生成したID BillingでもってATMやインターネットバンキングから所得税の支払いを行うことになります。

まとめると「税務署(KPP)でEFINを申請して、郵送されてきたEFINとNPWPにてDJP Online利用のパスワードを生成して、はじめてe-Filingで所得税申告が利用できる。税務署から送られてきた請求書の支払いは、SSEやDJP Online上のe-BillingにてID Billingを取得したのちに、ATMやインターネットバンキングで支払い可能」といったところでしょうか。

インドネシアのグロスアップ(GROSS-UP)方式

手取り金額で就労契約を結びグロスアップ方式で額面を計算

インドネシアで人材採用する場合、基本は給料の額はNET(手取り)で提示して合意し、会社側で所得税手当(Tunjangan PPh21)を足してGROSS(額面)にしてから所得税を差し引いた後に、きっちりと合意時のNET金額に合わせるというグロスアップ方式がとられますので、日本人が相手の年収から所得税や住民税や雇用保険を差し引いてだいたい手取りはいくらだね、と計算する煩わしさはインドネシアにはなく、逆に高給取りのインドネシア人の給料額を見て「手取りでこの金額なら日本よりいいじゃん」と驚くケースがよくあります。

例えば月給10jutaで契約し、その内訳が基本給(Gaji Pokok)8jutaと各種手当(Allowance=Tunjangan)2jutaである場合、会社にとっての労務費は大きく分けて以下の3つが発生します。

- NETの月給10juta(基本給8juta+手当2juta)

- 個人所得税源泉分(PPh21)

- 課税所得=NET金額10juta-各種控除(Potongan/Subsidi pajak)1juta=9juta

- 課税所得9jutax15%=1.35juta

- BPJS Kesehatan 0.08juta

社員に対しては個人所得税源泉分1.35jutaは個人所得税手当(Tunjangan PPh21)とするため、会計処理上の労務費合計は「10juta+1.35juta+0.08juta=11.43juta」になります。

日本もインドネシアも超過累進課税

ほとんどの国は超過累進課税(Excessive progressive taxation)を採用しており、例えばインドネシアで課税所得240jutaの場合に「50jutaに対して5%」「50jutaを超える残り190jutaに対して15%」の税率で所得税が計算されます。

インドネシア

- 50juta以下分に対して5%(つまり課税所得が50juta以上なら一律2.5juta)

- 50jutaを超える250juta以下分に対して15%

- 250jutaを超える500juta以下分に対して25%

- 500jutaを超える分に対して30%

日本

- 195万円以下分に対して5%

- 195万円を超える330万円以下分に対して10%

- 330万円を超える695万円以下分に対して20%

- 695万円を超える900万円以下分に対して23%

- 900万円を超える1800万円以下分に対して33%

- 1,800万円を超える4000万円以下分に対して40%

- 4,000万円を超える分に対して45%

個人所得税だけで見た場合、インドネシアは最高税率が30%と日本の45%に比べて低く、高額所得者ほど有利な税制になっています。

さらに日本では個人所得税に加えて住民税が10%(市区町民税6%+都道府県税4%)かかりますが、インドネシアに住民税はありません。

日本で年間の課税所得4,000万円を超える高額所得者の場合、所得税率最高45%が適用された上で住民税10%がかりますが、超過累進課税において実際に45%がかかるのは4,000万円を超える部分のみです。

プロ野球選手がシーズンオフの年俸交渉後に「どうせ年俸の半分は税金で持っていかれるから」と自虐的に発言するのをニュースで見ますが、本当に半分以上もっていかれる選手は、個人所得税と住民税の課税金額を計算してみると、おおよそ年俸1億5千万円以上のスター選手クラスのみであることが分かります。

自営業者が節税のために会社からの所得を減らす意味

自営業者が「会社からの給料は年収900万円以下に抑えたほうが得」とか言われるのは、個人所得税を減らして、個人の支出は極力会社の経費として落とせば、会社の課税所得が減って法人税を節約できるという意味です。

ただしインドネシアの場合、起業間もない会社の売上が4.8Milyarに満たない場合には、3年間に限って売上に対する0.5%を分離課税(PPh4(2)というFinal Tax)として納税することができるPP23 Tahun2018という税制度があるため、このスキームを選択している会社では節税のために「経費で落とす」ことに意味はありません。

日本では個人事業者の場合は、個人所得税と住民税に比べて個人事業税がかかりますので、法人化したほうが税制上有利になることが多いですが、インドネシアでは残念ながら外国人は個人事業主としてビジネスをすることはできません。

個人所得税PPh21の月額をグロスアップ方式で計算

例えば手取り月給17juta(13万円ほど)の中堅SE(システムエンジニア)の個人所得税PPh21の月額を計算してみます。2019年2月現在、インドネシアで手取り17jutaをもらうSEであればコーディングだけでなく業務コンサルも出来る業界経験最低5年以上のレベルです。

インドネシアの会社の多くは雇用契約時の給料は手取り金額で締結し、個人所得税分は税額控除(Tunjangan Pajak=Tax Allowance)として会社が負担するグロスアップ方式を採用していますので、所得税の計算に当たっては控除額は収入とみなして総収入で計算します。

- 課税所得=( 手取り17juta+税額控除 )x12ヶ月ー非課税金額58.5juta

グロスアップ方式での総収入は、PPh21が税額控除されている分を手取りにプラスし、12ヶ月分の総所得を計算します。ここでは話を簡単にするためにBPJS(健康保険BPJS-Kesehatanと労働保険BPJS-Ketenagakerjaanからなる雇用保険制度)は省略していますが、本来はBPJSも収入とみなしてプラスする必要があります。

非課税所得(Penghasilan Tidak Kena Pajak=PTKP)は年間54jutaで、扶養家族があれば4.5juta上乗せされますので総所得からマイナスし、課税所得を計算します。

総所得に対するPPh21の計算は、50juta以下は5%なので50jutax5%=2.5juta、50jutaを超える250juta以下が( 課税所得-50juta )x15%で計算され、PPh21(税額控除)の月額は以下のように計算されます。

- PPh21(税額控除)={ 2.5juta+( 課税所得-50juta )x15% }÷12

この連立方程式から課税所得 (X)と税額控除 (Y)を計算します。

- 課税所得=( 手取り17juta+税額控除 )x12ヶ月ー非課税金額58.5juta

- 税額控除={ 2.5juta+( 課税所得-50juta )x15% }÷12

この場合課税所得がRp.165,294,120、税額控除(PPh21)がRp.1,649,510になります。

グロスアップ方式のための簡易的な税額控除計算方法

グロスアップ方式のポイントはPPh21と同額の税額控除(PPh21手当)を手取り額に加算し、PPh21の計算結果が税額控除と同額になることです。

これを税額控除を計算するための簡易的な計算式があります。

| 課税所得 (PPh21手当計算用) | 税額控除 (Tunjangan PPh21) | |

| 1 | Rp 0 - Rp 47,500,000 | (年間PKP - 0) x 5/95 + 0 |

| 2 | Rp 47,500,000 - Rp 217,500,000 | (年間PKP - Rp 47,500,000) x 15/85 + Rp. 2,500,000 |

| 3 | Rp 217,500,000 - Rp 405,000,000 | (年間PKP - Rp 217,500,000) x 25/75 + Rp. 32,500,000 |

| 4 | Rp 405,000,000より大きい | (年間PKP - Rp 405,000,000) x 30/70 + Rp. 95,000,000 |

この場合課税所得(PPh21計算用)が145.5jutaになりますので、上記の2の計算式を適用します。

- 年間手取: Rp.17,000,000 x 12ヶ月 = Rp. 204,000,000

- 非課税: Rp. 58,500,000

- 課税所得:(PPh21手当計算用)Rp. 204,000,000 - Rp. 58,500,000 = Rp. 145,500,000

- 年間税額控除(計算式2):(Rp. 145,500,000 -? Rp. 47,500,000) x 15/85 + 2.5 = Rp. 19,794,000

- 月当たり税額控除:Rp. 19,794,000 /12か月=Rp. 1,649,510 (Y)

先の連立方程式を使った税額控除と同じ結果になります。

インドネシアの納税者番号NPWP(Nomor Pokok Wajib Pajak)

Karawangの客先の工場で、妊娠6ヶ月の生産管理部のおばちゃんが大きなお腹をさすりながら税金についてぼやいていました。

個人、フリーランス(個人事業主)、法人問わず、収入(収益)に対しては所得税(Pajak Penghasilan)がかかり、バイクや車など公道を走る乗り物には横断歩道やガードレール、中央分離帯などの整備にかかる費用を負担させる車両税(Pajak Kendaraan Bermotor)がかかるとはいえ、何かと税金ばっかりかかるとため息が出るのは普通の感覚だと思います。

日本からの出張者への支援費用や本社へのロイヤルティを払おうものなら移転価格の疑いをかけられ20%のPPh26を徴収され、日本から原材料を輸入すればフォワーダーからの輸入申告書(Pemberitahuan Impor Barang)には輸入関税(Bea Masuk)だけでなく将来の売上計上時の税金前払いという訳の判らない理由でPPh22が上乗せされ、会社のオフィス賃料にはオーナーの賃貸収入に対してかかる10%の分離課税PPh4(2)を負担させられ、定期預金の利子にも20%の分離課税PPh4-2が源泉される。

PPh pasal 26(非居住者への支払いに対する源泉税)については、日イ租税条約に基づいた二重課税防止のための規則を適用する際に必要となる居住者証明書(DGT)を税務署に提出することで、インドネシア側で免税または減免を受けることができます。

-

-

業務システム導入時に知っていると得するインドネシア税法の知識

業務システム導入時に知っていると得する税法の知識としては付加価値税であるPPNと所得税PPHであり、特にインドネシアの税制の特徴は所得税PPh体系が複雑であることです。

続きを見る

税金というのはその国の居住者が公共サービスを受けるための会費のようなもののであり、活動内容に応じて税率も変わり、個人や法人の所得や資産、納税の状況などを一元的に把握するために納税者番号(Nomor Pokok Wajib Pajak=NPWP)を取得しなければなりません。

外国人であればインドネシアで年間183日以上滞在する場合が居住者と定義(183日ルール)されており、インドネシアで全世界所得に対して納税義務が発生します。

NPWPを夫婦で分けるか家族で一つにまとめるか

インドネシアは夫婦共有財産制(Harta bersama)が基本にあり、インドネシア人夫婦が旦那さん名義で不動産を購入して売却する場合にも奥さんの承認が必要になります。

ましてや不動産の名義人になれない外国人配偶者を持つインドネシア人は、Harta bersamaの原則から外れるので不動産の購入はできませんが、結婚前にPerjanjian Perkawinan(婚姻前の契約)を作成し、その中に財産分離(pisah harta)について明記しておけば可能になります。

このように財産を夫婦で別管理することを前提としている場合は、NPWPも別々に取得する必要がありますが、そうでない場合はNPWPを分けることは税務署の管理を煩わしくし、所得税の計算上も不利になります。

夫婦でNPWPが別々場合

夫と妻のグロスインカム(Penghasilan Bruto)が120jutaと95jutaで、職業経費(Biaya Jabatan)、年金掛け金(Iuran Pensium)を差し引いたネットインカム(Penghasilan Neto)が100jutaと80jutaの場合、夫婦それぞれ毎月の給料から所得税PPh21が源泉されます。

- +夫のネットインカム 100juta

- -非課税所得(K/2) 67.5juta

- --------------------------------

- 課税所得(PKP) 32.5juta

- --------------------------------

- 年間所得税源泉額 32.5juta x 5% = 1.625juta

- +妻のネットインカム 80juta

- -非課税所得(TK/0) 54juta

- --------------------------------

- 課税所得(PKP) 26juta

- --------------------------------

- 年間所得税源泉額 26juta x 5% = 1.3juta

1年間で夫婦で会社にて源泉徴収済みの所得税合計は2.925jutaですが、夫婦の合計ネットインカムを元に年度末の所得税申告(Pelaporan SPT Tahunan)を行い、所得税を再計算した上で不足分を納税する必要があります。

この場合ネットインカム合計180jutaから非課税所得(Penghasilan Tidak Kena Pajak)を差し引いた課税所得が58.5jutaになり、超過累進課税(Excessive progressive taxation)で50jutaまでを5%、残り8.5jutaを15%で所得税額を計算すると3.775jutaになります。

- +夫婦のネットインカム合計 180juta

- -非課税所得(K/I/2)合計 121.5juta

- --------------------------------

- 課税所得(PKP)合計 58.5juta

- --------------------------------

- 所得税1 50juta x 5% = 2.5juta

- 所得税2 8.5juta x 15% = 1.275juta

- --------------------------------

- 所得税合計 3.775juta

この所得税合計3.775jutaをネットインカム金額で按分すると夫2.097juta、妻1.678jutaになりますので、それぞれのNPWPで年度末に支払う税額は以下のとおりになります。

- 夫の所得税額:3.775juta x 100/180=2.097juta

2.097juta-源泉済額1.625juta=0.472juta - 妻の所得税額:3.775juta x 80/180=1.678juta

1.678juta-源泉済額1.3juta=0.378juta

ちなみに非課税所得PTKPは既婚(Kawin=K)未婚(Tidak Kawin=TK)、妻が働いている(Istri bekerja=I)扶養家族数(Tanggungan 数字の数)によって金額が変わっています。

- Tidak Kawin / memiliki 0 Tanggungan : 54juta

- Tidak Kawin / memiliki 1 Tanggungan : 58.5juta

- Tidak Kawin / memiliki 2 Tanggungan : 63juta

- Tidak Kawin / memiliki 3 Tanggungan : 67.5juta

- Kawin / memiliki 0 Tanggungan : 58.5juta

- Kawin / memiliki 1 Tanggungan : 63juta

- Kawin / memiliki 3 Tanggungan : 72juta

- Kawin /Istri bekerja/ memiliki 0 Tanggungan : 112.5juta

- Kawin /Istri bekerja/ memiliki 1 Tanggungan : 117juta

- Kawin /Istri bekerja/ memiliki 2 Tanggungan : 121.5juta

- Kawin /Istri bekerja/ memiliki 3 Tanggungan : 126juta

夫婦でNPWPが1つの場合

インドネシアでは家長(Kepala Keluarga)である夫のNPWPに妻が入ることになりますので、妻の収入は超過累進課税計算の対象外となり、夫の所得税のみ計算されます。

- +夫のネットインカム 100juta

- -非課税所得(K/2) 67.5juta

- --------------------------------

- 課税所得(PKP) 32.5juta

- --------------------------------

- 所得税源泉額 32.5juta x 5% = 1.625juta

そして夫の年度末の所得税再計算時に、妻のグロスインカムを所得税計算対象外として不足分の計算をし納税します。

- 夫の累進課税計算対象外の収入(妻のグロスインカム) 95juta

- -非課税所得(K/2) 67.5juta

- --------------------------------

- 課税所得(PKP) 27.5juta

- --------------------------------

- 所得税 27.5juta x 5% = 1.375juta

以上をまとめますとNPWPをまとめたほうが、所得税PPh21納税額は0.775juta少なくて済むことになります。

- NPWPを夫婦で分けた場合

- 会社による源泉徴収分:2.925juta

- 年度末の追加納税分:0.85juta

- NPWPを夫婦で1つにまとめた場合

- 会社による源泉徴収分:1.625juta

- 年度末の追加納税分:1.375juta